作者/星空下的烤包子

编辑/菠菜的星空

排版/星空下的黑巧

俗话说,有钱没钱,回家过年。但如果你在年前恰巧布局了MLCC板块,那现在一定是收益丰厚,不到20天已经上涨了11%,像一些重点玩家如国瓷材料(300285)、三环集团(300408)等都迎来高光时刻。

那你可能要问,那么这MLCC是何方神圣呢?原来它是指片式多层陶瓷电容器,在陶瓷电容器中的产值占比已经超过了90%,应用极为广泛,在电子的世界中几乎无处不在,因此也被戏称为“电子工业大米”。

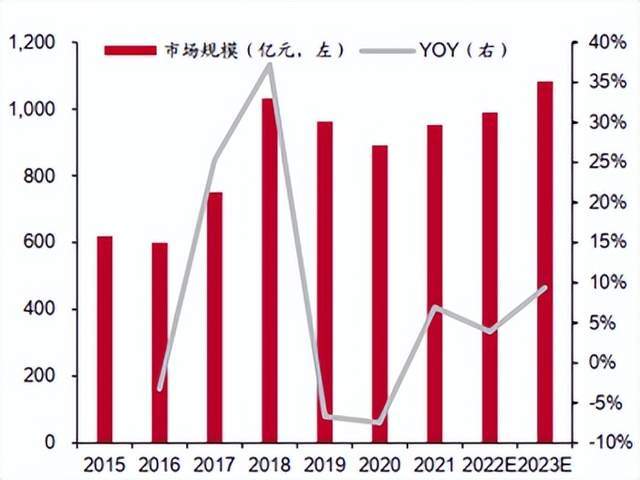

虽然被喻为大米,但是它的需求增速可是真不低,我国MLCC在2020年和2021年的需求分别同比增加了11.6%和15.4%,在疫情和全球经济增长疲软的背景下,能有如此增速实属不易。

好的赛道自然能让产业玩家们投入真金白银搞研发、扩产能。就比如这个领域的老大哥村田,将对无锡工厂投资约450亿日元,增产MLCC零部件,这也创造了村田单次做出的最大投资。

老大哥出马,小弟也不甘落后。比如国内玩家国瓷材料就已经宣称车规级MLCC粉体材料已批量出货。三环集团也已经能生产多种规格的MLCC产品,我们熟悉的海康、大华都是其重要客户。

那这么重要的一个行业,2022年却不是一个丰收年,比如深耕消费级MLCC用纳米镍粉、铜粉市场的博迁新材(605376)股价直接腰斩,风华高科(000636)更是有过之而无不及,究竟行业发生了什么,今年的MLCC赛道,会好起来吗?笔者带你一探究竟。

一、自主突破是长期的主旋律

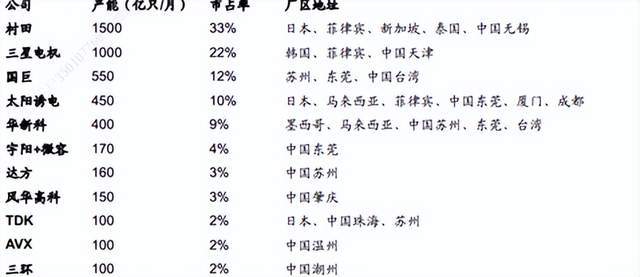

刚才讲到,MLCC本质上是电容器,是应用广泛的被动元器件(本身不需要电源就可以进行信号处理)。环顾四周的MLCC玩家,简单可以把所有玩家分成三个梯队,第一梯队就是以村田为代表的日本企业,他们所生产的产品已经基本覆盖了MLCC全赛道,技术和规模优势明显。

笔者还去查了一下,MLCC是日本除了存储器NAND之外第二大对我国出口顺差的产品,我国进口的金额超过80亿美元。日本玩家的MLCC产值占全球的七成以上。过去二十年,村田MLCC的营收增长了2.1倍,市值超过4000亿元人民币。

这样的成绩单,怎么不让人羡慕?

而该赛道第二梯队的是韩国和中国台湾的一些玩家,比如三星电机、华新科等,最后一个梯队是起步比较晚的大陆玩家,而且产能曾经主要聚焦在中低端产品,这两年有向中高端产品转型的趋势,而且这两年也在积极扩产,国产替代成为主旋律。

二、环顾四周,现实骨感

但是替代归替代,首先要赚钱,毕竟情怀不能永远摆在第一位。

纵观去年一整年的MLCC市场,可谓冰火两重天,即消费级MLCC的价格基本上都出现了倒挂,而车规级大尺寸高容存在明显的缺货,交货周期甚至都超过了两年。

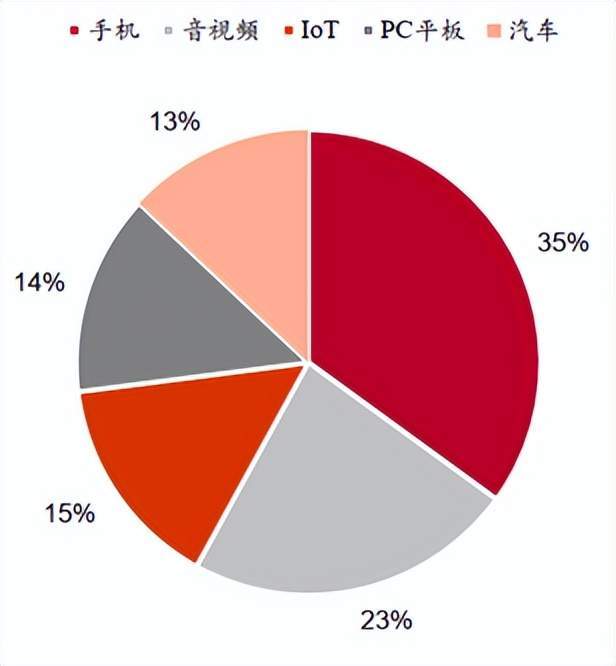

这里补充介绍一下MLCC的应用行业,如果进行分类,移动终端占据了大约1/3的市场份额,而汽车和军工分别有13%和12%,成为拉动MLCC的三驾马车。

而MLCC中,最被笔者看好的其实是车规级MLCC肉眼可见的爆发。当然了,这也要受益于汽车向电动化和智能化发展。举个例子,传动汽车的动力总成系统大约要使用450-2500只MLCC产品,而智能化的电动汽车,少则需要4300万只,多则需要1万只MLCC。

而且车规级MLCC的质量要求会相较消费级的更高。据专业机构预测,三年之后,我国汽车用MLCC的需求量将达到1630亿只,年复合增长率超过6%。汽车行业也被老大哥村田称为 “MLCC的博物馆”。

这么一看,车规级MLCC的需求爆发大概率会发生,那消费级MLCC出现的价格倒挂呢?

价格倒挂的根本原因是这两年消费电子(电脑、手机持续走弱)市场需求的疲软,就比如第二季度智能手机销量同比下降接近15%,中低端的MLCC产品中,代理商们已经出现了进货价大于市场价的现象。

倒挂现象出现后,MLCC有种进入“需求减少-玩家们恐慌-纷纷抛货套现”的恶性循环中,这样一来,整个市场就从卖方市场切换为买方市场,让不少MLCC玩家倒吸一口凉气。

三、上游材料才是关键

如果把MLCC的产业链拆分,上游的MLCC粉体为主要成本,像高容MLCC中的粉体成本占比已经超过了35%。粉体中的陶瓷粉,其相关的技术与工艺壁垒极高,生产和销售目前来看已经基本被国外厂商垄断。

从全球的情况来看,上游陶瓷粉末市场中,日本堺化学(日本堺化学株式会社)及日本化学(日本华业工业株式会社)这两位玩家,已经占据了接近45%的市场份额。而在中低端的陶瓷粉市场,国内像三环集团已经实现了自主突破,而在中高端还存在一定难度,它对于陶瓷粉的粒径、粒度分布等技术细节有着近乎变态的高要求。

再深挖一步,钛酸钡作为构成MLCC陶瓷粉体的核心材料,也被称为电子陶瓷工业的支柱,它的制备过程也成为各玩家的核心工艺所在。值得一提的是,国瓷材料是继日本堺化学之后国内首家、全球第二家成功运用水热法批量生产纳米钛酸钡粉体的玩家。

所以,对于国内玩家来说,未来的MLCC主战场,必然是紧跟车规级MLCC的需求,向中高端产品的全产业链突破进军。

注:本文不构成任何投资建议。股市有风险,入市需谨慎。没有买卖就没有伤害。